Você já investe em ações? Venho te dizer que se a resposta for não, já passou da hora de incluí-las em seu portfólio. Seja qual for o nível dos preços, é importante ter sempre um pé na renda variável. Há um consenso entre especialistas de que estamos em um novo grande ciclo de valorização da Bolsa, mas isso não é o mais importante.

Quando a taxa de juros no Brasil era superior a 10% a.a. eu até poderia concordar com você que os investimentos em renda fixa ofereciam retornos bem consideráveis e com um nível de risco baixo. Mas, atualmente, com a taxa Selic (taxa de juros básica da economia) cotada a 6,5% ao ano, descontando a projeção de inflação e os impostos, você demoraria 53 anos para duplicar seu patrimônio.

Não posso deixar que você continue investindo apenas em renda fixa e perca grandes oportunidades de ganhar dinheiro. Para você que quer investir em ações, mas que não sabe ao certo como escolhê-las e como montar uma carteira diversificada, os fundos de ações podem ser uma ótima alternativa. Se você ficou curioso e deseja saber mais sobre esta aplicação esse é o lugar certo! Neste artigo, você aprenderá mais sobre ela, saberá como escolher o fundo de ações ideal para você e onde encontrar TODAS as informações para tomar sua decisão.

Um fundo de ações é uma carteira de ativos de renda variável, ou seja, ações, derivativos, opções, entre outros. Ao aplicar em um fundo desse tipo, você está comprando uma cota (uma parcela) dele e confiando o seu dinheiro a um gestor que vai executar uma estratégia de investimentos predeterminada.

O seu funcionamento é semelhante a um condomínio, ou seja, todos os custos e benefícios são divididos entre os cotistas, de forma proporcional a quantidade de cotas de cada um. Assim, ao investir em um fundo de ações, você aporta o valor desejado e o rendimento total consiste no desempenho dos ativos que compõem o portfólio menos os custos relacionados a eles.

Investir em fundo de ações confere a oportunidade de investir em dezenas de empresas através de um único investimento. Elas podem pertencer a um mesmo segmento da economia ou vários, serem todas preferenciais (PN) ou ordinárias (ON) ou uma mistura de tudo isso.

No geral, quanto maior for a diversificação, menores serão os riscos e maiores suas chances de lucrar no longo prazo.

Quem opta por fundos de investimento consegue encontrar opções atraentes mesmo com pouco dinheiro disponível. Há fundos no mercado com aplicação mínima de R$ 1.000,00 por exemplo.

Em um fundo de ações, assim como os lucros, os custos e despesas também são compartilhados. Por exemplo: se o administrador do fundo resolve retirar uma empresa da lista de ações que compõe o fundo e incluir outra, os custos de compra e venda (taxas de corretagem, emolumentos, etc.) gerados são divididos entre os participantes do fundo.

Com um fundo de ações, você não precisa se preocupar com estratégias e com a tomada de decisões de quando comprar e vender determinada ação.

Os fundos são geridos por profissionais especializados que estarão sempre acompanhando as oportunidades do mercado e terão uma estratégia de investimento que visa obter o melhor retorno possível.

Como consequência, os resultados podem ser bem superiores aos que seriam alcançados se você operasse sozinho na bolsa de valores.

Além disso, também é responsabilidade do administrador recolher os impostos referentes às transações. Assim, o cotista já recebe os valores líquidos quando resgata e não precisa se preocupar com os cálculos.

Os fundos emitem relatórios periódicos, disponibilizados em suas respectivas páginas e no site da Comissão de Valores Mobiliários (CVM), para seus cotistas mostrando o desempenho obtido em diversos períodos e comparando-o com os principais indicadores do mercado.

Dessa forma fica muito mais fácil acompanhar todas as informações referentes ao seu investimento, poupando a necessidade de procurar informações de diversos produtos financeiros em lugares diferentes.

Os fundos de ações tendem a ser mais seguros do que aplicar o seu dinheiro de forma independente. Mas isso não é uma regra, há fundos com rendimento pouco atrativo ou carteira com risco elevado. Dessa forma, você precisa fazer uma boa avaliação do fundo antes de adquirir suas cotas.

A escolha do fundo apropriado para você deve ir além de analisar rendimentos passados. Tenha em mente que no mercado financeiro, rentabilidade passada não é garantia de retorno futuro.

Listamos alguns passos que te ajudarão a escolher um fundo de ações apropriado para você.

Antes de realizar qualquer investimento, você precisa conhecer o seu perfil de investidor. Cada pessoa possui uma condição financeira, um nível de conhecimento e dedicação, um objetivo e uma disposição a correr riscos diferente, logo, cada investidor possui um perfil diferente.

Por isso, você deverá saber exatamente qual o seu perfil de forma a escolher um fundo condizente, dentro da sua tolerância a risco.

É importante que ao entrar em um fundo de ações você saiba que essa é uma aplicação de longo prazo. É desejável que você permaneça lá por um período de pelo menos 3 a 5 anos.

Entenda seus objetivos e verifique se o prazo de liquidez do fundo está de acordo com o que você deseja. Além disso, vale a pena verificar as regras de resgate do fundo antes de concluir a aplicação, pois em caso de um imprevisto, quando é preciso sacar o dinheiro com urgência, você saberá em quanto tempo terá seu dinheiro em mãos. Existem fundos de ações que são D+3 ou D+4 (ou seja, o resgate acontece três ou quatro dias após a solicitação), mas ainda há produtos no mercado com prazo de 30 dias para resgate (D+30).

Procure conhecer melhor o gestor do fundo, pois é ele quem vai decidir a composição do portfólio, o que fazer com o dinheiro que está em caixa, quais ativos comprar e vender e qual é o momento apropriado para isso. A qualidade e transparência do gestor são fundamentais para o sucesso do fundo, por isso, analise bem o histórico do dele.

Além disso, saber um pouco sobre a gestora também é essencial. Pesquise sobre ela, saiba se ela possui profissionais qualificados e se a equipe possui pessoas especialistas em diferentes áreas, para que, dessa forma eles possam juntar seus conhecimentos e trazer bons resultados para o fundo.

Abaixo temos o gráfico de rentabilidade de um fundo muito conhecido no mercado, o Alaska Black. Ao analisá-lo em um período de 2011 a 2019 vemos que sua consistência é de 71,67%, ou seja, em 71,67% do tempo ele ficou acima de seu benchmark. Em 2015 a gestão do fundo mudou e a equipe passou a ser constituída por Henrique Bredda e Luiz Alves, e se olharmos para a consistência a partir desse ano veremos que ela foi bem superior ao do período todo, chegando a 98,78%.

Logo, fica claro que uma “simples” mudança de gestor pode mudar o destino de um fundo, por isso, é muito importante conhecê-lo bem antes de aplicar seu dinheiro.

Saiba qual é a estratégia adotada pelo fundo. Eles possuem algumas classificações que os diferenciam, como o long only, long&short e long biased.

Não podemos dizer que um fundo seja melhor do que o outro. Cada um possui uma estratégia e pode se encaixar melhor em determinados períodos ou perfis de investidores.

Um fundo long&short ou long&biased, por exemplo, podem ser considerados menos arriscados e com menos correlação com o Ibovespa, Já os fundos long only são mais correlacionados com o esse índice e ganharão em momentos de alta da bolsa.

Saiba também qual é a estratégia da gestora. Há gestoras que são especialistas em ações, outras possuem uma visão macro, investem em ações, mas em outros ativos também. Em um momento como o que estamos vivendo em que ações estão em alta, uma gestora focada nesse ramo pode ser uma escolha melhor.

2019 está sendo considerado por muitos especialistas o ano ideal para investir em ações. Entretanto, saiba exatamente em que você está entrando. Não adianta querer aproveitar do bom momento desse tipo de aplicação e investir em um fundo de ações com vencimento para daqui 5 anos se você precisará resgatar o dinheiro daqui 6 meses.

Saiba aproveitar as oportunidades do mercado, porém faça isso de forma consciente e sabendo as características do tipo de aplicação que você está colocando seu dinheiro.

Esteja sempre atento aos fatores de restrição do fundo. Muitos possuem um investimento mínimo, ou seja, é exigido um valor mínimo no primeiro aporte para você se tornar cotista. Há também a movimentação mínima, que é a menor quantia necessária para novas aplicações e resgates para quem já é cotista. Outro fator a ser analisado é o saldo de permanência no fundo, ou seja, o valor mínimo que você deve manter aplicado nele para continuar como cotista.

Além disso, há casos em que o seu patrimônio não é muito alto e não valerá a pena o investimento em determinado fundo. Suponhamos que você tenha R$5.000,00 para investir e a aplicação mínima do fundo é de R$3.500,00. Você tem capital suficiente para investir nele, entretanto, se o fizer estará concentrando muito seu investimento, 70% de todo o seu dinheiro estará vinculada em uma única estratégia. Logo, não é indicado que você faça isso, o melhor seria buscar uma diversificação maior, procurando fundos ou outros tipos de aplicações que possuem um investimento mínimo mais baixo.

Antes de investir em um fundo de ações, atente-se para as taxas cobradas. As principais são:

Compare as taxas do fundo que você pretende investir com outras de fundos semelhantes para saber se elas estão de acordo com o mercado.

Além das taxas, é importante conhecer a tributação.

A lei diz que todos os ganhos auferidos por meio de fundos FIA (fundos de investimento em ações), que são aqueles em que o patrimônio total é composto por, no mínimo, 67% de ações compradas em bolsa, devem ser tributados em 15% de Imposto de Renda. Além disso, fundos FIA não estão sujeitos ao come-cotas, que é o recolhimento antecipado do IR. Um fundo que não possui come-cotas pode gerar para o investidor um retorno final cerca de 10% maior do que um que possui.

Outros fundos que investem em ações, mas que não possuem classificação FIA estarão sujeitos à tributação regressiva do imposto de renda (mostrado na tabela abaixo) e terão come cotas. Por isso ao escolher um fundo o investidor deve estar ciente de sua classificação na AMBINA. Essa informação você encontra na lâmina do fundo disponibilizada no site da gestora.

Durante sua existência, os fundos passam por fases boas e fases ruins. Por isso, quando procuramos um investimento, não faz sentido avaliar apenas aqueles que obtiveram o melhor resultado no ano passado. Não existe nenhuma garantia de que esses serão os melhores fundos para os próximos meses e anos.

Para a maioria das pessoas, faz mais sentido um investimento que frequentemente supera o benchmark (CDI ou Ibovespa, por exemplo), do que um investimento que esteve no topo dos rankings de um ano e apresentou um resultado ruim no ano seguinte. Por isso analisar a consistência de um fundo é muito importante e para calculá-la avaliamos quantas vezes ele superou o benchmark no período.

Para ilustrar, temos abaixo a comparação de dois fundos de investimentos em ações, o Brasil Capital Master e o Santander FIC FI PB Valor Ações com o CDI. Vemos que o desempenho do Brasil Capital Master foi muito melhor e ele apresentou uma consistência de 15 pontos percentuais superior ao do Santander.

Você pode comparar fundos e encontrar dados como rentabilidade, risco e consistência, através do site do comparador de fundos da Vérios.

Quanto mais volátil for o fundo mais estômago o investidor precisa ter para aguentar as oscilações. Tenha isso em mente e saiba que fundos que apresentam performance muito acima da média, em momentos desfavoráveis podem apresentar retornos bem abaixo da dela.

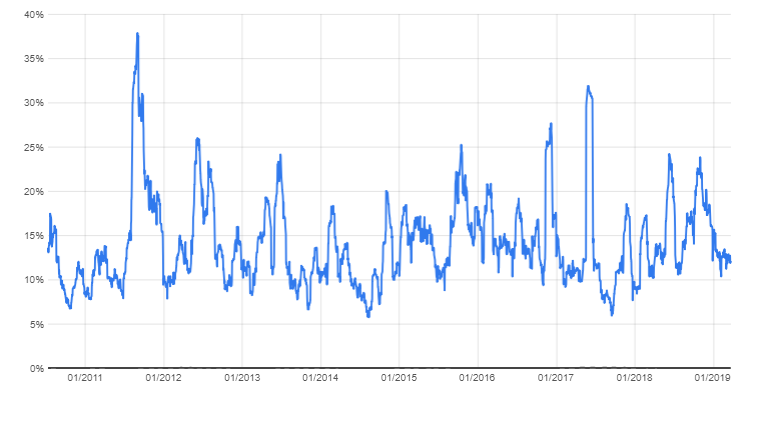

Analise toda a janela de volatilidade, e não apenas média. Saiba qual foi a volatilidade máxima, pois um fundo pode, por exemplo, apresentar vol média de 18% mas ter passado por momentos em que ela estava em 30%. Logo, você tem que estar ciente de que apesar de possuir uma volatilidade média, o fundo está sujeito a momentos em que ela pode ser muito maior.

O gráfico abaixo ilustra bem isso. Ele mostra a volatilidade do fundo Brasil Capital Master, e apesar da média ser de 15,36%, em alguns momentos esse valor superou os 30%.

Gráfico de volatilidade do fundo de ações Brasil Capital Master de 2011 a 2019.

Já sabemos que rentabilidade passada não é garantia de rendimento futuro. No entanto, ter um histórico do fundo ajuda a entender o comportamento dele frente a diversos momentos da economia. Busque fundos que possuam uma boa rentabilidade tanto em momentos bons quanto em momentos ruins da bolsa.

É exigido que todas as plataformas de investimento de bancos e corretoras que oferecem fundos informem dados básicos como rentabilidade passada e nível de risco, além de publicar a lâmina do fundo.

A lâmina traz as principais informações sobre o fundo, como política de investimento, composição da carteira, valores mínimos para aplicação e resgate, prazo de pagamento do resgate e as taxas de administração e performance.

A Anbima desenvolveu o programa “Escolha seu Fundo” que pode ser vista em site, essa ferramenta que permite pesquisar e comparar todos os fundos disponíveis no mercado.

Além disso, a CVM também possui uma página de consulta sobre fundos, que traz todos os documentos que devem ser divulgados pelos gestores, como composição da carteira, balancete, valorização das cotas, entre outros.

Agora você já sabe todos os passos necessários para escolher um fundo de ações que seja alinhado ao seu perfil. Entretanto, somente na plataforma da XP investimentos são mais 500 fundos de investimentos e para identificar aquele ideal para você pode ser um pouco complicado.

Para tornar isso mais fácil nós da WeInvest podemos te ajudar. Oferecemos assessoria gratuita! Temos um time de especialistas dispostos a dar sugestões sobre qual é o melhor fundo de ações para você investir. E como se não bastasse, te deixaremos por dentro de todas as oportunidades do mercado financeiro. Dessa forma você não perderá nenhuma delas e conseguirá potencializar seus rendimentos. Ficou interessado? Então não perca mais tempo e deixe seus dados conosco agora mesmo e entraremos em contato.

Luana Dennis é analista de conteúdos da WeInvest. Como uma grande entusiasta das transformações que a educação financeira e o investimento inteligente e estratégico podem trazer na vida das pessoas ela visa sempre acompanhar de perto o mercado financeiro para produzir conteúdos de alto padrão.