A

ABL - Área Bruta Locável

Termo utilizado para avaliar fundos imobiliários

ADR (American Depositary Receipt)

Os ADRS são recibos de empresas não sediadas nos EUA e negociadas na bolsa norte-americana.

Existem três níveis distintos de ADRs:

Nível 1

– Não capta recursos;

– Não tem emissão de novas ações;

– Negociado em mercado balcão e sem registro na Securities and Exchange Commission – SEC.

Nível 2

– Não capta recursos;

– Não tem emissão de novas ações;

– Negociado em mercado de bolsa;

– Registro na Securities and Exchange Commission – SEC.

Nível 3

– Capta recursos;

– Emite novas ações;

– Negociado em bolsa.

– Registro completo na Securities and Exchange Commission – SEC.

AOS Spread

AOS Spread ou Option-Adjusted Spread (OAS) é o spread adicionado ao preço de títulos de renda fixa emitidos por empresas para tornar o preço do título livre de risco, comumente utilizado o Tesouro Nacional Norte Americano, igual ao do título.

Acionista Dissidente

Acionista que decide exercer seu direito de se retirar de uma sociedade anônima onde possui ações. Esse direito é exercido quando o possuidor das ações citadas não está de acordo com as decisões tomadas pela Assembleia Geral da companhia. Sendo assim, ocorre então o reembolso do acionista dissidente no valor de suas ações.

Acionista Majoritário

Acionista que possui a maior quantidade de ações de uma empresa.

Acionista Minoritário

Acionista que não possui uma quantidade de ações suficiente para se tornar o controlador de uma empresa, diferentemente do acionista majoritário.

After Market

Período de negociação que ocorre fora do horário regular de pregão. O horário de funcionamento do After-Market é definido pela diretoria, que poderá alterá-lo quando considerar necessário. As operações realizadas serão registradas no próprio dia em que foram realizadas e obedecerão ao ciclo de liquidação deste dia, de acordo com as regras e procedimentos estabelecidos pela CBLC. Atualmente o After-Market funciona das 17:30 às 18:00.

Agente Autônomo de Investimentos

De acordo com a Instrução 497 da CVM publicada em 2011: “é a pessoa natural que obtém registro na CVM, para exercer, sob a responsabilidade e como preposto de instituição integrante do sistema de distribuição de valores mobiliários, a atividade de distribuição e mediação de valores mobiliários”.

Alavancagem (Finanças Corporativas)

Em finanças, alavancagem diz respeito à qualquer técnica utilizada para multiplicar a rentabilidade de uma empresa, através do endividamento externo. Ela resulta da participação de recursos de terceiros na estrutura do capital da empresa visando aumentar o lucro dos seus acionistas.

Amortização

Amortização é um processo de quitação de uma dívida por meio de pagamentos periódicos e planejados, de forma que cada prestação corresponde a um pagamento dos juros do saldo devedor, que vai reduzindo com o tempo até zerar.

Amortização Bullet

Amortização no final do período.

Análise Fundamentalista

Ferramenta eficaz para que o investidor possa decidir se vale a pena investir no ativo. Por meio dela, o investidor avalia a saúde financeira das organizações e o cenário em que elas estão inseridas para estipular um preço justo para as ações, considerando o seu histórico e potencial de gerar valor no longo prazo. O objetivo dessa análise é lucrar na diferença de preço de compra e venda de ações com foco no longo prazo.

Análise Técnica

Ferramenta mais eficaz para se ganhar dinheiro em operações de day trade e curto prazo. Ela é ideal para levantar qual o cenário mais provável de ocorrência com o preço de ações. Isso acontece pois ela se baseia na lei da oferta e procura, tentando identificar padrões e tendências no comportamento dos compradores e vendedores para entender qual o cenário mais provável em um futuro próximo. Com isso, temos agilidade para nos posicionarmos no cenário de maior probabilidade.

Análise de Risco

Uma das etapas do processo de gerenciamento de riscos das organizações, consiste na avaliação da probabilidade de algum evento negativo atingir uma determinada empresa e no cálculo de seu possível impacto e prejuízo para a mesma. A análise dos riscos objetiva não somente estimar as possíveis perdas operacionais que podem ocorrer, mas, principalmente, evitar que essas perdas aconteçam.

Análise do Ponto de Equilíbrio

Indicador que mostra o quanto uma empresa precisa vender para que o valor das receitas se iguale ao valor dos custos que ela possui. Assim, a análise do ponto de equilíbrio indica ao tomador de decisão qual deve ser o volume mínimo de faturamento da empresa para que ela não tenha prejuízos. Logo, a partir do ponto de equilíbrio, tem-se que as receitas da organização superam os custos da mesma e ela começa a obter lucros.

Aplicação (mínima)

A aplicação mínima é um fator restritivo para aplicar em determinado investimento, determina o menor valor possível para participar de um investimento.

Arbitragem

Estratégia utilizada quando se observa assimetria entre os preços de dois ativos e busca tirar proveito dessa diferença, vendendo o ativo que está mais “caro” e comprando o ativo que está mais “barato”.

Ativo Circulante

Ativos que podem ser convertidos em dinheiro em um prazo de, no máximo, 1 ano. São representados pelo caixa da empresa, pelo saldo em banco, aplicações financeiras, contas a receber e estoques.

Ativo Imobilizado

Ativos destinados à manutenção das atividades de uma organização. Espera-se que eles sejam utilizados por mais de um período e são representados pelos terrenos, máquinas, veículos, móveis, ferramentas, etc.

Ativos Intangíveis

Ativos que não possuem consistência/substância física. Não são palpáveis. Eles representam os bens e direitos de uma empresa.

B

B3

Empresa resultante da fusão entre BM&F Bovespa com a CETIP.

BDRs

Os BDRs (Brazilian Depositary Receipts) são recibos de ações de empresas não sediadas no Brasil negociadas na B3.

Através de um BDR, o investidor brasileiro pode investir em empresas estrangeiras na bolsa doméstica – B3.

BM&F - Bolsa de Mercadorias e Futuros

Ambiente de negociação de ativos financeiros, produtos agropecuários (commodities) e minerais. Entre os produtos negociados estão o ouro, dólar, café, algodão, boi gordo, índices, entre outros. Os negócios são realizados por intermédio de corretoras de mercadorias.

BM&FBOVESPA Supervisão de Mercados – BSM

Órgão responsável por verificar o cumprimento das normas legais e regulamentares pelas pessoas autorizadas a operar no mercado (inclusive a própria BM&FBOVESPA) e apontar eventuais deficiências.

BM&FBovespa

Sociedade anônima cujo objetivo é manter infraestrutura destinada à negociação de títulos e valores mobiliários, emitidos para a oferta e captação de recursos. É regulada pelo CMN e pela CVM.

BOVA11

É um ETF (Exchange Traded Funds) referenciado no índice iBovespa que mede o desempenho das principais empresas listadas na Bovespa. Este índice é composto majoritariamente por companhias dos setores financeiro, mineração, petróleo e bebidas.

BPS (Basis Points)

100 BPS é equivalente a 1%. Pode ser encontrada como “bp” ou”bips”.

Balanço Patrimonial

Relatório feito após o registro de todas as movimentações financeiras de uma organização em certo período de tempo. Esse relatório informa todos os bens, direitos e obrigações de uma empresa, além dos investimentos e suas fontes de recursos.

Base Currency

Na cotação de uma moeda é o denominador. EX.: “BRL/USD” O USD é o base currency.

Bear Market

Utilizado quando o mercado possui tendência de queda.

Essa associação se deve ao fato de que o urso (bear) ataca suas vítimas com uma patada de cima para baixo.

Benchmark

Benchmark é um termo em inglês que traduzindo significa referência. Define o processo usado para avaliar o desempenho de um ativo financeiro em relação ao de outros do mesmo setor ou categoria. Ele atua como um parâmetro de comparação e é muito usado na análise de desempenhos de fundos de investimentos, carteiras e ativos financeiros de forma geral.

Beta

O Índice Beta é uma medida do risco que um investidor está exposto ao investir em um ativo em particular no mercado. Ele nos permite diferenciar ativos defensivos de ativos agressivos. Em épocas de crise, por exemplo, é preferível ter ativos mais defensivos em sua carteira de investimentos.

Big Bath

Em gerenciamento de resultados, ocorre quando o gestor faz algumas alterações nos lançamentos contábeis com o objetivo de reduzir o lucro do ano corrente para apresentar um aumento mais relevante nos resultados na próxima divulgação de resultados.

Blue Chip

Termo utilizado para designar as ações com maior liquidez na B3. De modo geral, são as ações das maiores e mais tradicionais empresas do Brasil. Exemplo: Petrobrás, Vale, Itaú, Bradesco entre outras.

Bollinger Bands

Bandas de Bollinger é uma estratégia bastante utilizada pelos analistas técnicos para avaliação do preço de uma determinada ação. Ela é composta por duas médias móveis, uma superior e uma inferior, que sugerem se o ativo esta barato ou caro.

Bonificação

Distribuição gratuita de novas ações de uma empresa para seus investidores.

Bovespa

É a bolsa de valores oficial do Brasil, sediada na cidade de São Paulo. Em 2017, era a quinta maior bolsa de mercado de capitais e financeiro do mundo, com patrimônio de 13 bilhões de dólares.

Built to Suit – BTS

Em fundos de investimento imobiliário, BTS são contratos de locação que o inquilino encomenda a construção de um imóvel de acordo com suas necessidades especificas.

Bull Market

Utilizado quando o mercado possui tendência de alta.

Essa associação se deve ao fato de que o touro (bull) ataca suas vítimas com o chifre de baixo para cima.

Buy and Hold

Estratégia utilizada por investidores que optam por comprar ações de empresas e mantê-las na carteira de investimentos por um longo prazo independente das oscilações de curto e médio prazo.

C

CAC-40

É um índice bolsista que reúne as 40 maiores empresas cotadas em França, escolhidas pela participação no mercado e pela liquidez de cada ação, de forma a representar o comportamento do mercado francês.

CAPM

Capital Asset Pricing Model (Modelo de Precificação de Ativos Financeiros). Consiste em um método que analisa a relação entre o risco e o retorno esperado em um investimento. Ele também possibilita a identificação do valor de um projeto, além da taxa do custo de capital próprio em uma organização.

CBLC

Companhia Brasileira de Liquidação e Custódia. É o órgão responsável por custodiar, liquidar e garantir operacionalmente as transações realizadas no ambiente de negociação da Bolsa de Valores. Surgiu como resposta às necessidades do mercado brasileiro de estabelecer uma estrutura moderna de clearing.

CDB

Certificado de Depósito Bancário

CDI

Certificado de Depósito Interbancário

COPOM - Comitê de Política Monetária do Banco Central

Criado em 1996 com o objetivo de estabelecer as diretrizes da política monetária. Se reúne a cada 45 dias para determinar a taxa Selic como taxa básica de juros da economia. O COPOM gerencia o regime de metas de inflação, a partir da meta estabelecida pelo CMN, e é composto pelo presidente e os 8 diretores do Bacen, além de chefes de departamento sem direito de voto.

CRA

Certificado de Recebíveis do Agronegócio

Títulos de crédito privado emitidos por empresas para investimentos em projetos vinculados ao setor do agronegócio. O investimento é isento de imposto de renda para investidores Pessoa Física.

CRI

Certificado de Recebível Imobiliário

Títulos de crédito privado emitidos por empresas para investimentos em projetos vinculados ao setor imobiliário. O investimento é isento de imposto de renda para investidores Pessoa Física.

CVM

Comissão de Valores Mobiliários. É uma autarquia federal que busca o funcionamento efetivo, a integridade e o desenvolvimento do mercado de capitais, visando o equilíbrio entre a atuação dos agentes e a proteção do investidor.

Call - Opção de compra

Direito de comprar um determinado ativo financeiro por um preço previamente determinado durante o prazo de vigência ou no vencimento da opção.

Callable Bond

Título exigível. É um tipo de título que permite ao emissor manter o privilégio de resgatá-lo antes de sua data de vencimento. Em outras palavras, na (s) data (s) de chamada, o emissor tem o direito, mas não a obrigação, de recomprar os títulos dos detentores a um preço de chamada pré-definido. Em essência, permite que a empresa emissora pague suas dívidas antecipadamente.

Candlestick

Forma retangular verticalizada que identifica os preços de abertura e fechamento de um ativo financeiro negociado no mercado. Nas extremidades do retângulo pode haver linhas que saem da caixa, perpendicularmente ao retângulo. As extremidades destas linhas representam o preço máximo ofertado pelo ativo, se for acima do retângulo, e o preço mínimo, se for abaixo. Estas linhas também são chamadas de sombra. O corpo do candle representa a diferença entre o preço de abertura e o preço de fechamento. Conforme os preços variam no mercado, os candles vão se dispondo lado a lado, formando variadas configurações ao longo de um período de tempo.

Cap Rate

Taxa de Capitalização. Representa a medida mais conhecida pela qual os investimentos imobiliários são avaliados quanto ao seu potencial de retorno e à sua lucratividade. Ela é utilizada na área dos imóveis para identificar a taxa de retorno esperada de uma propriedade e para estimar o retorno potencial do investidor em um investimento qualquer no mercado imobiliário.

Capex

Capital Expenditure. Representa a quantidade de recurso alocados para a compra de bens de capital de uma determinada empresa, como construção de uma nova fábrica, aquisições de veículos, etc. Esse tipo de custo pode ser voltado para manter ou até expandir as operações da organização.

Capital Social

Valor que os sócios integralizam na empresa no momento de abertura. Representa a quantia necessária para iniciar as atividades da mesma, levando em consideração o tempo que ela vai demorar para gerar um lucro capaz de se sustentar.

Capital de Giro

Parte do investimento composta por recursos que serão utilizados para suprir as necessidades financeiras da empresa ao longo do tempo, bancando a continuidade do funcionamento da mesma. É o conjunto de valores necessários para a empresa fazer seus negócios acontecerem (girarem).

Certificado de Operações Estruturadas (COE)

É um ativo que une investimentos de renda fixa com derivativos. Nos Estados Unidos é comumente negociado como Notas Estruturadas.

Churning

Estratégia utilizada por operadores de bolsa (agentes autônomos de investimentos) para aumentar a corretagem dos investidores.

Circuit Breaker

CIRCUIT BREAKER é o mecanismo de controle de oscilação da BOVESPA que interrompe os negócios na Bolsa. É uma interrupção de negócios em pregão de bolsa, quando as cotações de negócios registrados ultrapassam limites estabelecidos de baixa. Esse instrumento constitui-se em um “escudo” à volatilidade excessiva em momentos atípicos de mercado. O circuit breaker é ativado interrompendo por 30 minutos todos os negócios na BM&FBovespa, quando o Ibovespa atingir um limite de baixa de 10% em relação ao índice de fechamento do dia anterior.

Cisão

Trata-se de uma operação que irá transferir uma parte ou a totalidade do patrimônio de uma empresa para outra, constituída para este fim ou já existente. Se houver transferência total do patrimônio, a empresa cindida é extinguida.

Clube de Investimento

Uma forma de se realizar investimentos em conjunto. Podem ser criados por qualquer grupo de pessoas e são fiscalizados pela Bovespa e pela CVM. O clube é administrado por uma corretora, distribuidora ou banco e pode ter, no máximo, 50 participantes. Um único participante não pode possuir mais do que 40% das cotas e, pelo menos 67% do patrimônio deve ser investido em ações.

Come-cotas

Antecipação do imposto de renda que ocorre duas vezes ao ano (maio e novembro). Ele incide sobre o lucro e faz com que você possua um retorno 10% menor do que quem não paga esse imposto. Ele reduz a quantidade de dinheiro que ficaria rendendo ao longo dos anos.

Compliance

Estar de acordo, se comprometer e agir de acordo com uma regra, uma instrução ou um pedido. Representa um conjunto de disciplinas implementadas a fim de se fazer cumprir as normas, as políticas e as diretrizes determinadas para o negócio e para as atividades da empresa, bem como evitar, detectar e tratar quaisquer desvios ou inconformidades que possam ocorrer.

Conselho de Controle de Atividades Financeiras – COAF

Órgão do Ministério da Economia que visa identificar ocorrências de suspeita de atividade ilícita através de movimentações financeiras. Pode aplicar pena administrativa.

Cota

Valor unitário da cota de um fundo. Para fundos imobiliários é o valor negociado em bolsa.

Custódia

Guarda de títulos e valores mobiliários. É o local onde eles estão registrados em nome dos proprietários dos ativos. A Cetip (Central de Custódia e Liquidação Financeira de Títulos Privados) custodia títulos de renda fixa e as bolsas de valores mantêm suas próprias câmaras de custódia para as ações negociadas em seu pregão.

D

D+0, D+1, etc.

Terminologia utilizada no mercado financeiro para definir o tempo que uma instituição financeira necessita para efetivar/concluir uma determinada operação. Por exemplo, se a lâmina de um fundo qualquer indica a liquidez de resgate de um fundo como D+2, isso quer dizer que, após solicitar o resgate, o dinheiro estará na sua conta dentro de 2 dias úteis.

DAX 30

Índice que representa as ações das 30 maiores empresas que são negociadas na bolsa de valores de Frankfurt, Alemanha. A economia alemã é uma das maiores economias do mundo, por isso, O DAX-30 é de extrema importância no que diz respeito à economia mundial, principalmente à europeia.

Os critérios para adicionar empresas ao índice são o valor de mercado e a liquidez de ações das empresas. Logo, quanto maior esses dados, maiores as chances de uma empresa adentrar neste importante índice.

Data "Com"

Data em que uma ação está sendo negociada com o direito de receber dividendos ou juros sobre capital próprio.

Data "Ex"

Data em que uma ação começa a ser negociada sem o direito de receber dividendos ou juros sobre capital próprio.

Day Trade

Operação de curto prazo para compra e venda de ativos negociados na B3. Tem por objetivo a obtenção de lucro com a oscilação de preço, ao longo do dia, de ativos financeiros.

Debêntures

As debêntures são títulos que representam dívidas de longo prazo, emitidos por Sociedades Anônimas. Nelas, o investidor empresta à empresa os recursos correspondentes ao valor dos títulos emitidos sob determinadas condições de prazo, remuneração e garantias.

Debêntures Conversíveis em Ações

Debêntures que podem, por opção do investidor, ser convertidas em ações, em condições de preço, quantidade e data preestabelecidas.

Default

É o descumprimento, por parte do devedor, de qualquer cláusula importante de um contrato de empréstimo que o vincula com o credor. Na prática, é o que chamamos de calote. Em geral, o termo é usado quando o devedor deixa de pagar corretamente sua dívida, porque não quer ou porque não pode.

Delta Hedge

Delta Hedge é uma modalidade de proteção de investimentos que consiste em ficar com uma posição oposta a do ativo que pretende proteger.

Para estruturar a operação é preciso conhecer o Delta da opção que possui como ativo objeto a ação que deseja proteger. Com isso, basta vender uma Call na proporção de Quantidade de Ações/Delta da Opção.

Derivativos

Ativos financeiros cujos valores e características de negociação estão amarrados aos ativos que lhes servem de referência. A palavra derivativo vem do fato que o preço do ativo é derivado de outro ativo. O valor de um derivativo depende de outras variáveis básicas. É uma forma de transferência de risco a outros agentes econômicos.

Deságio

Corresponde à diferença negativa entre o preço negociado de um título em relação ao seu valor nominal. Assim, em uma operação em que foi pago por um título um valor inferior ao seu valor nominal, diz-se que na negociação ocorreu com deságio.

Direito de Subscrição

Trata-se do direito de preferência concedido aos acionistas na emissão de novas ações. Ao ocorrer uma nova oferta pública, eles terão prioridade na compra dessas novas ações, pelo preço de emissão, em quantidade proporcional a que eles já possuem.

Disclaimer

Aviso legal que informa o leitor sobre as responsabilidades do autor.

Dividend Payout

Porcentagem do lucro líquido distribuída aos acionistas da empresa. No final de cada exercício, é normal que as empresas distribuam dividendos aos seus acionistas. No entanto, as empresas podem escolher quanto deste lucro será distribuído. Geralmente, elas possuem um percentual mínimo a distribuir, definido no estatuto da companhia. Quando o estatuto é omisso em relação a este mínimo, a legislação obriga a companhia a distribuir no mínimo 25% do lucro no exercício.

DividendYield

Indicador que avalia a média dos proventos distribuídos (dividendos) no período multiplicado por 12 e dividido pelo valor negociado do ativo.

DividendYield Projetado

Estimativa feita por analistas acerca dos pagamentos de dividendos para o próximo ano operacional da empresa.

Dividendos

Distribuição de parte do lucro aos seus acionistas.

Por lei as empresas devem distribuir no mínimo 25% do seu lucro líquido.

Dovish

Atitude do Banco Central mais favorável ao corte de juros por acreditar que juros baixos geram empregos.

Duration

Duration é o prazo médio no qual um investidor de um título prefixado irá recuperar o investimento feito ao adquirir esse ativo.

Dívida Líquida

Representa a diferença entre o que a empresa deve e o quanto ela tem disponível para pagar essa dívida.

E

EBIT

Do inglês “Earnings Before Interest and Taxes”.

Em português significa lucro antes de juros e impostos e pode ser substituído pela sigla LAJIR.

EBITDA

Do inglês “Earnings Before Interest, Taxes, Depreciation and Amortization”.

Em português significa lucro antes de juros, impostos, depreciação e amortização e pode ser substituído pela sigla LAJIDA.

Enterprise Value

Valor da Firma. Indicador que leva em consideração o valor de mercado de uma organização, juntamente com o valor de seus ativos e passivos, visando determinar quanto uma empresa realmente vale. Esse indicador nos mostra quanto custaria para alguém comprar a organização e todos os ativos da mesma, descontando o caixa e saldando as dívidas.

Enterprise Value = Valor de Mercado do Equity + Valor de Mercado da Dívida

Equity

Patrimônio líquido. É a subtração do valor dos ativos de uma empresa e o montante de todos os passivos da mesma. Ele representa, basicamente, quanto os sócios ou acionistas possuem na empresa em um determinado momento. Corresponde à riqueza de uma organização, o que ela possui menos as contas que precisa pagar.

Family Office

Escritórios que fornecem assessoria completa para famílias com alto patrimônio financeiro. Engloba as áreas jurídica, contábil, fiscal e de investimentos e é composto por profissionais especializados em gerir recursos de uma família ou de uma empresa familiar. O diferencial reside no fato de que esses escritórios costumam cuidar de absolutamente tudo o que abrange a vida financeira dos clientes, como gestão tributária e fiscal, sucessão empresarial, inventário, transmissão de patrimônio, educação financeira, filantropia, etc.

Fato Relevante

Acontecimento ou informação que influencia a decisão de investidores em relação ao preço de uma empresa/ação.

Fed (Federal Reserve System)

O Sistema de Reserva Federal é o sistema norte-americano de bancos centrais. Ele é composto por um conselho de governadores e pelos 12 presidentes dos bancos regionais, sendo que apenas 5 votam. O órgão é independente e é responsável pela normatização da economia, estabelecendo a política cambial, fiscalizando a ação dos bancos centrais e executando as políticas econômicas.

Flipar - Flipagem

Reserva de papeis durante o IPO com a intenção de se desfazer deles logo no primeiro dia de negociação da bolsa. Ocorre quando se acredita em uma supervalorização da empresa logo na sua estreia. Parte-se do raciocínio de que, como houve uma demanda maior em relação a quantidade de ações ofertadas pela empresa, é natural que exista um volume expressivo de potenciais compradores a sua espera na abertura do pregão. Se concretizada essa previsão, o preço do ativo sobe e o flipper vende tudo, realizando rapidamente o lucro.

Follow On

Ocorre quando uma empresa ou um fundo imobiliário listados em Bolsa lançam novas ações para negociação.

Foward Rate Agreement

Contrato de taxa a termo. É um contrato entre duas partes para comprar ou vender um ativo em uma data no futuro a um preço acordado hoje.

Free Cash Flow For Equity (FCFE)

Fluxo de caixa livre para o capital é uma medida de retorno para o acionista.

Mede quanto dinheiro está disponível para os acionistas de uma empresa depois que todas as despesas, reinvestimentos e dívidas são pagas.

Free Cash Flow to Firm

Fluxo de caixa livre para a empresa (FCFF) considera os desembolsos tanto dos acionistas quanto de dívidas e é uma maneira de analisar o fluxo de caixa de uma organização para ver o quanto está disponível para distribuição entre todos os titulares de valores mobiliários da mesma.

Free Float

Mede a porcentagem de ações da companhia que estão em livre circulação no mercado. Ou seja, é representado pelas ações que estão em posse do mercado, e portanto, são negociadas livremente na Bolsa de Valores. Não pertencem a nenhum acionista.

Fundo Cambial

Fundo de investimentos que opera no mínimo 80% em moedas.

Fundo DI (ou referenciado DI)

Fundos DI são fundos que aplicam, no mínimo, 95% do patrimônio em títulos públicos ou em títulos privados de baixo risco. Esses títulos são pós-fixados e acompanham as oscilações da taxa Selic, assim como ocorre n LFT. Seu desempenho varia entre 95 e 100% do CDI, sendo superior à poupança e ao CDB. Eles não são garantidos pelo FGC, mas são juridicamente separados do patrimônio da instituição. Ou seja, se a instituição emissora falir, o dinheiro do investidor estará seguro. Possuem liquidez diária e tributação regressiva do imposto de renda sobre os lucros. Possui come cotas e IOF (em aplicações realizadas por um período inferior a 30 dias.

Fundo Imobiliário

Os fundos de investimento imobiliário representam um conjunto de pessoas que juntam seu dinheiro para o desenvolvimento de diversas classes de empreendimentos imobiliários. Por lei, eles devem distribuir, no mínimo, 95% dos lucros auferidos aos seus cotistas, de maneira que o investidor receberá de forma proporcional à quantidade de cotas que possui. Os FIIs são classificados em fundos de tijolos (investem em imóveis físicos), fundos de papel (possui papeis de renda fixa ligados ao setor imobiliário) e fundos híbridos ou fundo de fundos (possuem carteira mista ou cotas de outros FIIs).

Fundo Offshore

Classificação de fundo de investimentos que aplicam parte de seus recursos no exterior.

Fundo Referenciado

Fundo de investimentos cujo objetivo é obter rentabilidade semelhante a um índice de referência (benchmark). Para ser classificado como um fundo referenciado, 95% da carteira do fundo deve ser composta por ativos financeiros que acompanhem o benchmark definido no regulamento.

Fundo de Ações

Um fundo de ações representa uma carteira de ativos de renda variável. Ele deve possuir pelo menos 67% de seu patrimônio aplicado em ações. Os custos e os benefícios são divididos entre seus cotistas. Diante das desvantagens de se investir diretamente em ações, esse fundo surge como uma boa alternativa, no qual compram-se cotas do mesmo e os ganhos se dão através da valorização dessas cotas. Eles são indicados para aqueles que desejam entrar no mercado de ações, mas não possuem o tempo/conhecimento/dinheiro necessário para manter uma boa carteira por conta própria.

Fundo de Crédito Estruturado

Fundos de Direito Creditório. Trata-se de fundos que direcionam, no mínimo, 50% dos seus investimentos em Direito Creditório (direitos derivados dos créditos que uma empresa tem a receber. Ou seja, dívidas convertidas em títulos que podem ser vendidos à terceiros). Portanto, um FIDC é um fundo que aplica em títulos de crédito criados a partir de contas a receber de uma determinada empresa.

Fundo de Investimento

É uma classe de investimento que une a aplicação de recursos financeiros de diversos investidores para que um gestor possa investir esse recurso e obter ganhos acima de um benchmark já definido na composição do fundo.

Os recursos de todos os investidores de um fundo são usados para comprar ativos que pertencem a todos, na proporção de seus investimentos.

Fundo de Renda Fixa

Renda fixa é o tipo de investimento onde as pessoas conhecem ou podem prever a sua rentabilidade, antes mesmo de realizar a operação. Investir em renda fixa é investir em um título que representa uma dívida, emitida por instituições financeiras para captar recursos das pessoas físicas interessadas. É como se a população emprestasse dinheiro para elas e recebesse em troca, ao final do prazo acordado, o principal acrescido de uma taxa de juros. Um fundo de renda fixa é um fundo que investe, no mínimo, 80% do seu patrimônio em ativos desta categoria.

Fundos Exclusivos

Tipo de fundo de investimento estruturado para apenas um investidor. Possui as mesmas características de um fundo normal, mas com a vantagem de ser um fundo fechado com apenas um cotista.

É uma forma de investimento feita sob medida para um único cliente. Com isso, todo o funcionamento do fundo, suas políticas de investimento, estratégias e alocação de recursos, são customizadas de acordo com os objetivos desse investidor.

Fundos IMA-B

Também chamados de fundos de inflação, são fundos de renda fixa que podem apresentar rentabilidades superiores, porém com maior risco do que os fundos de renda fixa tradicionais. Tomam como referência o índice de renda fixa IMA-B, e não o CDI. Esse índice representa o desempenho de uma carteira de títulos públicos federais atrelados à inflação.

Fundos Multimercado

Categoria de fundo de investimento que tem uma política de mesclar aplicações de vários mercados, como renda fixa, ações, etc. Trata-se de uma categoria com mais risco do que a renda fixa, porém menos risco do que a renda variável. Atualmente, muitas pessoas estão migrando para este tipo de fundo visto que ele pode ter uma rentabilidade maior, com um risco controlado.

Fundos de Crédito Privado

São fundos de investimentos que investem principalmente em dívidas emitidas por empresas. Esses títulos são de renda fixa e o investidor que possui esse ativo empresta recursos para uma empresa por um prazo (operação possui um vencimento) e remuneração predeterminada.

Fundos de Private Equity

É um tipo de atividade realizada por instituições financeiras que investem essencialmente em empresas que ainda não são listadas na bolsa de valores, ou seja, ainda estão fechadas ao mercado de capitais.

Essa atividade objetiva a captação de recursos para alcançar o desenvolvimento da organização. Esses investimentos são realizados por empresas de participações privadas, que gerem os fundos de private equity.

Funds From Operations

Refere-se ao valor utilizado por fundos de investimento imobiliário para definir o fluxo de caixa de suas operações. É uma medida do dinheiro gerado por esses fundos, uma referência de desempenho operacional.

G

Ganho de Capital

Lucro obtido com a venda de qualquer ativo, sendo que o preço de venda excede o preço de compra. Podem ocorrer tanto com bens e propriedades quanto com fundos de investimentos, obrigações, etc. Deve ser declarado no Imposto de Renda.

Global Depositary Receipts

Os GDR’s, são títulos lastreados em ações de empresas estrangeiras. É um certificado negociado internamente em um país, que representa ações de uma empresa estrangeira. Seu objetivo é possibilitar que os investidores consigam aplicar em ativos de bolsas estrangeiras sem precisar enviar capital para fora.

Governança Corporativa

Mecanismos ou princípios que regem o processo decisório dentro de uma organização. As boas práticas de governança corporativa atuam sobre a gestão da companhia com o objetivo de alinhamento de interesses. Os princípios da boa governança são: equidade, prestação de contas, responsabilidade corporativa e transparência. A adoção de boas práticas nessa área visa reduzir alguns riscos que existem na administração da organização, como abuso de poder, erros estratégicos, fraudes e utilização de informações privilegiadas.

H

Hawkish

Atitude do Banco Central mais favorável ao aumento da taxa de juros. Esse posicionamento se dá por acreditar que juros altos reduzem a inflação que por sua vez, aumentam a geração de empregos.

Hedge

Termo usado para se referir à proteção. É um mecanismo que tem como objetivo proteger as operações financeiras que estão expostas a grandes variações de preços. Ele trará mais segurança aos investimentos de quem o utiliza. É considerado uma ferramenta de proteção com o objetivo de limitar eventuais perdas em uma estratégia de controle de risco.

High Grade

Títulos extremamente seguros emitido por empresas que possuam um nível de risco baixo. Neste caso o investidor recebe uma rentabilidade menor por se tratar de um investimento mais seguro.

High Yield

Títulos que remuneram mais por serem emitidos por empresas com um grau de risco mais elevado.

Cabe ressaltar que para investidores em outros países do mundo até mesmo os investimentos mais seguros do Brasil, como o Tesouro Direto, são considerados títulos high yield.

Home Broker

É o principal meio de acesso à bolsa de valores. Através dele, as pessoas negociam ativos estando em qualquer lugar do mundo, desde que tenham acesso a internet. O home broker conta com um sistema eletrônico que possibilita a negociação desses ativos de forma simples e rápida. Como não é possível investir diretamente na Bolsa sem uma intermediação, as corretoras oferecem esse sistema de negociação online para facilitar a relação entre o investidor e a B3.

I

IBrX50

Índice Brasil 50. É um índice da Bolsa de Valores de São Paulo que avalia o desempenho médio de uma carteira teórica composta pelas cinquenta ações mais negociadas nessa Bolsa. As ações são selecionadas pelo critério de liquidez, negociabilidade e representatividade no mercado brasileiro.

IFIX

Índice de Fundos de Investimentos Imobiliários.

É um índice que serve como referência para análise de Fundos Imobiliários.

IGC

Índice de Governança Corporativa. O IGC é um indicador que avalia o nível de desempenho médio de uma carteia teórica composta por ações de empresas que apresentam níveis de governança corporativa diferenciados em sua administração. Esse índice abrange as empresas que são listadas no Novo Mercado ou nos níveis 1 e 2 da B3.

IGPM

Índice Geral de Preços do Mercado. Ele é responsável por medir o movimento dos preços de forma geral. Por isso, ele tem o objetivo de ser mais abrangente do que os outros índices que existem no mercado. Trata-se de um indicador macroeconômico. É possível ter uma noção do estado atual da economia brasileira e a inflação através dele.

INPC

Índice Nacional de Preços ao Consumidor. Produzido pelo IBGE, é um dos principais indicadores brasileiros de variação mensal de preços. O INPC mede a variação do custo de vida das famílias com chefes assalariados e com rendimento mensal entre 1 e 5 salários mínimos. Estas representam aproximadamente 50% das famílias brasileiras.

IPC

Índice de preços ao consumidor. Representa uma medida do preço médio necessário para comprar bens de consumo e serviços. O índice é usado para observar tendências de inflação, a variação porcentual do preço num determinado período. Mede as mudanças de preços de uma cesta de consumo, representando os custos de vida num período e numa região definida.

IPCA

Índice de preços ao consumidor amplo. Medido mensalmente pelo IBGE, é um índice criado para medir a variação de preços do mercado para o consumidor final. Representa o índice oficial da inflação no Brasil.

Ele é medido como um reflexo do custo de vida de famílias que possuem renda entre 1 e 40 salários mínimos, com base em 9 regiões metropolitanas do país.

IPO - Initial Public Offering

Termo em inglês para “Oferta Pública Inicial” que define o momento pelo qual uma empresa começa a negociação de suas ações na Bolsa de Valores.

IVVB11

É um ETF (Exchange Traded Funds) que espelha o índice de ações norte-americanas que compõem o S&P 500.

Através do IVVB11 ou ISHARES S&P 500 – como também é conhecido, é possível investir indiretamente em empresas como Apple, Google, Facebook entre outras que compõem o S&P500, com poucos reais.

Ibovespa

É o principal índice que representa o resultado de uma carteira teórica de ações na bolsa brasileira (B3). Essa carteira é montada levando em consideração o número de negócios e o volume financeiro da ação negociados em bolsa.

Income Smoothing

Em gerenciamento de resultados, ocorre quando o gestor faz algumas alterações nos lançamentos contábeis visando suavizar a variação dos resultados divulgados, o que afetaria na percepção de risco dos investidores.

Indexador

Termo utilizado para se referir aos índices usados como base para corrigir os valores monetários de um determinado ativo. No Brasil, os indexadores mais comuns são o IPCA, a taxa Selic e o CDI.

Insolvência

Uma empresa é decretada insolvente pelos seus credores quando é incapaz de efetuar o pagamento das suas contas ou dívidas nos prazos estabelecidos.

Investidor profissional

Definição feita pela CVM para classificar investidores com patrimônio financeiro superior a R$ 10 milhões.

Investidor qualificado

A classificação de investidor qualificado, segundo a CVM, é obtida caso o investidor seja pessoa física com mais de R$ 1 milhão em investimentos no mercado financeiro ou, que seja, fundações, administradores de recursos, seguradoras etc.

Investment grade

Termo em inglês para “grau de investimento” que é atribuído a empresas que possuem boa capacidade de pagamento de suas dívidas.

Isenção de IR

Ocorre quando alguns ativos possuem incentivo fiscal e ficam isentos de impostos.

Os principais são: LCI, LCA, CRI, CRA e Debêntures Incentivas.

J

Juro Composto

Os juros compostos são a prática de juros sobre juros. São utilizados pelo sistema financeiro devido ao fato de oferecerem maior rentabilidade se comparados ao juro simples.

Juro Nominal

A taxa de juro nominal é a taxa que obrigatoriamente deve ser indicada em todos os contratos. Ela é dada em termos anuais e não leva em consideração a inflação do período.

Juro Real

A taxa de juros real é o rendimento do investimento em um período menos a inflação mensurada naquele mesmo espaço de tempo de estudo. Ou seja, a taxa real é aquilo que você ganha menos o valor que o dinheiro deprecia.

Juros sobre capital próprio

São proventos pagos em dinheiro, assim como os dividendos, sendo, porém dedutíveis do lucro tributável da empresa.

L

LCA

Letra de Crédito do Agronegócio.

É uma emissão bancária isenta de imposto de renda, emitida quando uma empresa pede empréstimo para um banco para financiar as atividades do setor do agronegócio.

LCI

Letra de Crédito Imobiliário.

É uma emissão bancária isenta de imposto de renda, emitida quando uma empresa pede empréstimo para um banco para financiar as atividades do setor imobiliário.

LFT

As Letras Financeiras do Tesouro são títulos de renda fixa emitidos pelo Tesouro Nacional e com rentabilidade atrelada à taxa SELIC.

LTN

As Letras Tesouro Nacional são títulos de renda fixa emitidos pelo Tesouro Nacional, com rentabilidade pré-fixada, ou seja, no momento da compra o investidor já sabe quanto receberá no vencimento.

Lançamento de Opções

É uma operação composta pela compra de uma ação no mercado à vista e, ao mesmo tempo, a venda de opções de compra desta mesma ação, o que dará ao comprador das opções o direito de comprar a ação por um preço determinado em uma data futura. Caso a opção seja exercida, você já sabe qual será o seu retorno no início da operação. Caso a opção não seja exercida, você fica com o prêmio recebido na venda da opção e com a ação em sua carteira a um preço médio menor.

Lucro Operacional

Receita total obtida com as operações da empresa subtraída das despesas ligadas a operação da empresa

M

Market Cap

Capitalização de Mercado.

É a quantidade de dinheiro necessária para uma pessoa comprar todas as ação emitida por uma empresa ao preço atual de mercado das mesmas.

Esse valor permite que os investidores entendam o tamanho relativo de uma empresa em relação a outra. Além disso, é importante que o investidor observe, também, a evolução do market cap. Este indicador demonstra se a empresa está crescendo ou diminuindo de valor ao longo dos anos.

Market Maker

Participante do mercado que se compromete a manter ofertas de compra e venda de um ativo financeiro, estabelecendo preço máximo e mínimo para a operação. Dessa forma, o ativo ganha liquidez e a volatilidade é reduzida, ao mesmo tempo em que é estabelecido um preço justo para o papel.

Mercado Futuro

O mercado futuro é normalmente centrado em uma bolsa de valores ou de mercadorias, tendo como objetivo principal prover instrumentos financeiros que permitam a compradores e vendedores proteger-se de oscilações de preços. É um ambiente onde se negocia contratos de compra e venda de produtos que só serão realizados no futuro. Esses produtos são de diversos tipos como milho, café, soja, boi gordo, dólar, índice Bovespa, etc.

Mercado Primário

É a parcela do mercado de capitais que lida com a emissão de novos títulos. Nele, as empresas vendem um ativo financeiro diretamente para o investidor. Uma Oferta Pública Inicial (IPO) é um excelente exemplo desta categoria.

Mercado Secundário

É onde os investidores se dirigem para comprar ou vender títulos já emitidos pelas empresas. A vantagem do mercado secundário é que ele estimula o mercado primário, pois muitos investidores são encorajados pela possibilidade de negociação futura do título que adquirirem.

Mercado a Termo

É aquele em que as partes compradora e vendedora assumem compromisso de compra e venda de quantidade/qualidade predeterminadas de uma mercadoria específica. As duas partes permanecem vinculadas uma a outra até a liquidação do contrato.

Mercado a Vista

Nesse tipo de mercado, o comprador efetua o pagamento e o vendedor efetua a entrega das ações da transação em D+2, ou seja, ela ocorre no segundo dia útil após a realização do negócio. No mercado a vista, os preços são formados em pregão em negociações realizadas no sistema eletrônico da Bolsa de Valores.

Merval

Principal índice de bolsa de valores da Argentina e o 3º mais importante da América Latina. O Merval se encontra atrás apenas da BM&FBOVESPA (São Paulo) e da Bolsa de Valores Mexicana (Cidade do México). O índice representa as ações mais negociadas do mercado argentino.

Foi fundado em 1929 em Buenos Aires e, durante 2013, foi considerado o segundo mercado de ações mais rentável do mundo.

Middle Market

Segmento de mercado composto por organizações que são consideradas de médio porte. No Brasil, a classificação mais aceita para este tipo de mercado é feita pelo BNDES, que classifica como médio porte as empresas que possuem um faturamento entre R$ 4,8 milhões e R$ 300 milhões.

N

NASDAQ (National Association of Security Dealers Automated Quotation System)

É um mercado norte americano automatizado de ações onde estão listadas mais de 3200 ações de diversas empresas. É o segundo maior mercado de ações em capitalização de mercado do mundo, depois da NYSE.

O NASDAQ é caracterizado por reunir empresas de alta tecnologia em, informática, eletrônica, biotecnologia, telecomunicações, etc.

NTN-B - Notas do Tesouro Nacional Série B

As Notas do Tesouro Nacional são títulos de renda fixa emitidos pelo Tesouro Nacional, com rentabilidade vinculada a inflação através do índice IPCA. Neste título o investidor será remunerado com o IPCA do período mais uma taxa definida no momento da compra.

A NTN-B possui 2 variações, quais sejam:

Normal: Pagamento de Juros Semestrais.

Principal: Pagamento de Juros Somente no final do período.

NTN-C - Notas do Tesouro Nacional Série C

As Notas do Tesouro Nacional são títulos de renda fixa emitidos pelo Tesouro Nacional, com rentabilidade vinculada a inflação através do índice IGP-M. Neste título o investidor será remunerado com o IGP-M do período mais uma taxa definida no momento da compra. Os juros são pagos semestralmente.

NTN-D

Nota do Tesouro Nacional Série H. Títulos de renda-fixa emitidos pelo Tesouro Nacional. São títulos pós-fixados com remuneração baseada na variação da cotação de venda do dólar no mercado de câmbio de taxas livres. Pagamento de juros realizado semestralmente.

NTN-H

Nota do Tesouro Nacional Série H. É um título do Tesouro Nacional que possui o seu rendimento corrigido pela TR (taxa referência), desde a emissão até o resgate.

Nikkei 225

A Bolsa de Valores de Tóquio é a segunda maior bolsa de valores do mundo em valor de mercado, atrás apenas da New York Stock Exchange. Está localizada em Tóquio, Japão e está entre as bolsas mais dinâmicas e importantes do mundo.

O

Oferta Pública

Colocação à mercado de determinado número de ações de uma empresa. O objetivo é a captação de recursos ao atrair novos investidores que apostem no futuro dela e comprem uma fração da empresa, buscando o ganho de capital através da valorização das mesmas.

On Balance Volume

Indicador que relaciona o preço e o volume de um ativo para identificar suas tendências de alta e de baixa no mercado. A oscilação do valor, mesmo que pequena, é potencializada pela aplicação do volume negociado. Dessa forma, pode-se deduzir que uma elevação desse indicador representa a entrada de grandes investidores naquele ativo. Em contrapartida, uma queda mostra a saída de capital forte do papel. A estratégia dos investidores que utilizam o OBV é seguir os passos dos grandes investidores, que normalmente estão mais preparados para tomar decisões no mercado financeiro.

Opção do Tipo Americano

Permite ao seu titular (comprador) exercer seu direito de compra (opção de compra) ou de venda (opção de venda) de um determinado ativo financeiro durante todo o período compreendido entre a data de emissão e a data de vencimento do contrato.

Opção do Tipo Europeu

Permite ao seu titular (comprador) exercer o seu direito de compra (opção de compra) ou de venda (opção de venda) de um determinado ativo financeiro apenas na data de vencimento do contrato.

Ordem Limitada

Ocorre quando um investidor estabelece o preço máximo ou o preço mínimo pelo qual ele deseja comprar ou vender determinado ativo. Ela é enviada à Bolsa de Valores e permanece em espera, até que ocorra de fato a execução. Ela será executada somente por um preço igual ou melhor do que o indicado.

Ordem a Mercado

Tipo de ordem que faz com que a negociação ocorra no momento exato em que seja colocada a ordem, ao preço que o ativo financeiro esteja sendo negociado no momento, independente de qual for. Dessa forma, o investidor não precisa esperar para que a sua ordem seja executada, uma vez que isto ocorre de maneira instantânea.

Overnight

Operação realizada diariamente por bancos no mercado aberto, visando captação de recursos para financiar suas posições em títulos públicos. Nessa operação ocorre uma troca de dinheiro por um dia, na qual os investidores devem recomprá-lo no dia seguinte mediante uma taxa diária. Os negociadores diurnos podem correr riscos nessa posição, uma vez que alguns fatores influenciam o preço dos ativos durante a noite.

Overweight

Recomendação de analistas indicando que o investidor deve aumentar a sua posição em uma ação. Representa um alto potencial de valorização do ativo em questão, o que o torna atraente.

P

PGBL - Plano Gerador de Benefício Livre

O PGBL é uma das modalidades de previdência privada no Brasil. Ele objetiva a acumulação de recursos ao longo do tempo, para complementar sua aposentadoria do INSS.

Indicado para quem faz declaração completa do IR. Você pode escolher qual modelo de tributação você deseja e não possui come cotas. No resgate, paga-se o imposto incidido sobre o total.

Paridade de Poder de Compra

Parâmetro que corrige o cálculo do PIB, aproximando o seu valor da real capacidade econômica de um país. Sendo muito utilizado para comparações internacionais, o PIB por PPC remove as distorções geradas pelas diferenças nas taxas de câmbio, diferentes custos de vida e diferentes rendimentos da população, demonstrando com maior assertividade a produção total da economia um país.

Paridade de put & call

Relação entre o preço de uma opção de compra – Call e uma opção de venda – Put cujo preço do exercício e a data de vencimento são iguais.

Se um investidor possui uma opção de compra (call) e uma opção de venda (put) com os mesmos preços de exercício e a data de vencimento, ele esta posicionado num portfólio livre de risco, logo deve ser remunerado por ela. Alterações nessa paridade abrem espaço para arbitragem.

Patrimônio Líquido (PL)

Somatório dos ativos subtraído do somatório dos passivos.

Patrimônio Líquido (PL)/Cota

Patrimônio Líquido dividido pelo total de cotas emitidas. O patrimônio líquido é, basicamente, o valor que os acionistas têm na empresa em um determinado momento (ativo – passivo). As cotas representam a menor fração do capital de uma empresa. O resultado da divisão nos dá o valor patrimonial por ação.

Perfil de Risco

Termo utilizado para determinar qual a propensão a riscos de um investidor. É comumente divido em 3 perfis:

– Conversador

– Moderado

– Arrojado

Performance

Comportamento de um ativo financeiro.

Para Fundos Imobiliários é a variação da cota do fundo acrescida dos dividendos pagos no período dividido pelo valor da cota negociada na Bolsa de Valores.

Para Fundos de Investimentos é o histórico de rentabilidade das cotas do fundo.

Período de Carência

Período entre o início de um crédito e o início da amortização do capital do empréstimo. Durante este período o devedor não amortiza capital da dívida, pagando somente juros relativos ao valor da mesma, ficando a prestação a pagar nesse prazo mais reduzido.

Peso no IFIX

Refere-se a participação de um fundo imobiliário no IFIX – principal índice de fundos imobiliários no Brasil.

Um FII (Fundo de Investimentos Imobiliários) com participação no IFIX, principalmente se for relevante, sugere que o fundo está entre os mais negociados.

Portfólio de Mínima Variância

Portfólio constante na fronteira eficiente que, na ausência de um ativo livre de risco, representa a melhor escolha para um investidor avesso ao risco.

Pregão

Janela de transações realizadas por meio de lances de compra e venda de ações negociadas numa bolsa de valores, que podem ser feitas diretamente na sala de negociações ou por via eletrônica através dos sistemas de negociação da BM&FBovespa.

Previdência Privada

A previdência privada possui, como objetivo principal, complementar a sua aposentadoria do INSS. Visa garantir uma renda mensal no período em que você quer parar de trabalhar, por algum motivo especial, ou simplesmente deseja se aposentar.

Preço Alvo

Preço projetado por um analista para um ativo financeiro em determinada data. O objetivo é ver o potencial de valorização ou desvalorização da ação. Os analistas calculam o preço alvo de uma ação para fazer recomendações aos seus clientes.

Price Currency

Na cotação de uma moeda é o numerador. EX.: “BRL/USD” O BRL é o price currency.

Put - Opção de Venda

Direito do titular de vender um determinado ativo a um preço preestabelecido dentro de um determinando período de tempo (o prazo de vigência da opção).

Putable Bond

Obrigação com uma opção de venda incorporada . O detentor do título tem o direito, mas não a obrigação, de exigir o reembolso antecipado do principal em datas específicas antes do vencimento. Em essência, permite que a empresa receba suas dívidas antecipadamente.

R

RDB

Recibo de depósito bancário. Investimento de renda fixa no qual os investidores emprestam uma quantia de dinheiro às instituições financeiras e recebem, ao final de um prazo acordado, o valor investido acrescido de uma taxa de juros predefinida.

Rating

Nota atribuída para classificar o risco de uma determinada instituição.

Recibo de Subscrição

Termo do mercado financeiro utilizado para designar quando o investidor possui o direito de subscrever determinado ativo.

Recompra de Ações

Ocorre quando uma empresa decide adquirir determinada quantidade de ações de sua própria emissão na Bolsa de Valores. As ações recompradas são mantidas durante um período de tempo na tesouraria da companhia até serem recolocadas novamente no mercado acionário. Entende-se que a empresa acredita que o preço da ação está abaixo do seu real valor, apostando na valorização das mesmas.

Renda Fixa

Renda fixa é um tipo de investimento onde as pessoas conhecem ou podem prever a rentabilidade, antes mesmo de realizar a operação. Como qualquer outra empresa, os bancos, as instituições financeiras e o governo precisam captar recursos para financiar projetos e continuar em atividade. É aí que entra esse tipo de investimento. Investir em Renda Fixa é investir em um título que representa uma dívida, emitido por essas instituições para as Pessoas Físicas. Ou seja, é como se a população emprestasse dinheiro para elas e recebesse em troca, ao final do prazo acordado, o principal acrescido de uma taxa de juros.

A Renda Fixa possui vários tipos de títulos. Você deve escolher o que melhor se adequa ao seu perfil de investidor e aos seus objetivos.

Rendimentos/Yield

O que uma pessoa recebe como fruto de um capital investido ou como remuneração de uma atividade realizada.

Risco Legal

Abrange as ameaças as quais a organização está sujeita em decorrência do não cumprimento da legislação vigente. Considerando a gravidade desses erros, a gestão desse risco se torna essencial para que qualquer empresa e/ou investimento seja bem-sucedido.

Risco Operacional

Riscos relacionados às perdas inesperadas de uma instituição, em virtude de seus sistemas, práticas e medidas de controle serem incapazes de resistir a erros humanos, à infraestrutura de apoio danificada, à falha de modelagem de serviços ou de produtos, a mudanças no ambiente empresarial, etc.

Risco de Crédito

Diz respeito ao risco que o investidor está sujeito relacionado ao não cumprimento, total ou parcial, das obrigações por parte da instituição emissora da aplicação. Por exemplo, se você compra um título que representa uma dívida, e a instituição que emitiu esse título declara falência, você corre o risco de não receber o que você tem direito.

Risco de Liquidez

Trata-se da impossibilidade de vender um determinado ativo pelo preço e no momento desejado. A realização da operação, se ela for possível, implica numa alteração substancial nos preços do mercado. Ocorre quando o ativo possui muitos vendedores e poucos compradores. Investimento em imóveis é um exemplo de uma aplicação com alto risco de liquidez

S

S&P 500

Standard & Poor’s 500. Índice composto por quinhentos ativos financeiros cotados nas bolsas de NYSE ou NASDAQ, qualificados devido à sua liquidez, ao seu tamanho de mercado e à sua representação de grupo industrial.

SMAL11

É um ETF (Exchange Traded Funds) referenciado no índice BM&FBovespa Small Caps, que mensura o desempenho das ações classificadas como Small Caps.

Sale and Leaseback

Para Fundo Imobiliários, é a operação na qual o proprietário realiza a venda do imóvel e simultaneamente assina contrato de locação, geralmente de longo prazo, se tornando inquilino e permanecendo no mesmo local.

Selic, taxa

Taxa básica de juros da economia brasileira, determinada pelo COPOM. É considerada pelo mercado como o principal indicador de política monetária do governo.

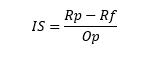

Sharpe

Mensura o prêmio pelo risco do fundo em relação ao risco total. É obtido através da fórmula:

Onde:

Rp: Risco Total

Rf: Taxa Livre de Risco

ϑp: Desvio padrão do fundo

Siscomex

Portal que integra as atividades de registro, acompanhamento e controle de operações do comercio exterior.

Small Cap

Termo usado para fazer referência às ações de segunda linha com baixo volume de negócios e baixa liquidez. Podem ter uma alta valorização em um curto período de tempo.

Sociedade Anônima

Empresa que possui seu capital social dividido em ações e a responsabilidade dos acionistas fica limitada proporcionalmente ao valor de emissão das ações em seu poder.

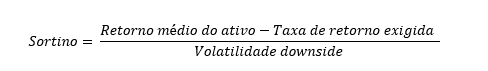

Sortino

Sortino é um indicador de avaliação de fundos de investimentos que mensura o prêmio pelo risco de um fundo em relação ao dowside risk. É como se fosse o índice Sharpe, porém só avalia os momentos negativos do fundo.

A volatilidade downside refere-se apenas à volatilidade dos retornos abaixo de um certo valor de referência.

Spread Bancário

Diferença entre a taxa que as instituições financeiras captam dinheiro e a taxa que elas cobram ao emprestar dinheiro. Geralmente utiliza-se o CDI como referência. Os bancos buscam captar a um valor inferior ao CDI e emprestar a um valor superior ao CDI.

Stop-loss

Ordem de venda que você programa para ser realizada automaticamente na sua corretora ao investir no mercado de ações. Essa ferramenta é utilizada para mitigar riscos e reduzir possíveis perdas.

Swap

Troca de riscos entre duas partes. Consiste em um acordo para duas partes trocarem o risco de uma posição ativa (credora) ou passiva (devedora) em uma data futura, conforme critérios predeterminados. O contrato de troca pode ter como objeto taxas de juro, moedas e commodities.

Swing Trade

Forma de negociar ativos na Bolsa de Valores baseada em tendências de mercado que podem acontecer dentro de alguns dias, podendo chegar a uma semana ou até um pouco mais. Essa é uma forma de trade com menos risco e maior possibilidade de ganhos do que o day trade.

T

TED

Transferência eletrônica disponível.

TIR

Taxa interna de retorno. É a taxa que iguala o valor das despesas aos valores de retorno dos investimentos, ambos trazidos ao valor presente.

Tabela Regressiva de Imposto de Renda

É uma tabela que orienta a alíquota de IR que o investidor deverá pagar sobre a rentabilidade de seus investimentos.

Operações em ações, day trade ou não, estão sujeitos a outra regra de imposto.

Investimentos como LCI, LCA, CRI, CRA e Debêntures incentivadas estão isentos de Imposto de Renda – IR.

Tag along

Direito que confere aos pequenos sócios os mesmos direitos que os grandes sócios em caso de venda do controle da empresa.

Target Earnings

Em gerenciamento de resultados, ocorre quando o gestor faz algumas alterações nos lançamentos contábeis para atingir uma meta.

Taxa DI

Também chamada de CDI, é uma taxa de juros que acompanha de perto a taxa básica de juros economia (Selic). Ela possui extrema importância para os investidores brasileiros por ser a principal referência para a rentabilidade dos investimentos de renda fixa e de muitos fundos de investimento.

Taxa Livre de Risco

No Brasil, normalmente é considerado o CDI, já que é possível obter essa taxa de retorno nos ativos financeiros mais seguros do mercado.

Taxa de Performance

Percentual cobrado do cotista quando a rentabilidade do fundo supera a de um indicador de referência (benchmark).

Nem todos os fundos cobram taxa de performance.

Sua cobrança é feita após a dedução de todas as outras despesas, inclusive da taxa de administração.

Taxa de Performance

Taxa cobrada, principalmente por fundos de investimentos com gestão ativa, quando o gestor supera algum benchmark predefinido com os cotistas.

Taxa de Redesconto

Taxa de juros cobrada pelo Banco Central pelos empréstimos concedidos aos bancos; O BACEN Realiza operações de redesconto às instituições financeiras.

Tesouro Direto

Programa do governo federal que compra e vende títulos públicos para pessoas físicas. Ele é considerado o investimento mais seguro do mercado. Mais seguro do que a própria poupança, uma vez que o risco de crédito é levado em consideração: a chance de o governo federal de um país quebrar é muito menor do que a chance de uma instituição financeira quebrar.

É dividido entre títulos pré e pós fixados, sendo que este último pode ter diferentes indexadores.

Ticker (Código de Negociação)

Sequência de letras seguidas por número que identifica um ativo no mercado financeiro. Ex.: PETR4, BRCR11, WINJ19

Treasury Bond

Título de dívida do governo americano com juros fixos e com prazo de vencimento superior a 10 anos. Ele faz pagamentos de juros semestralmente, sendo tributado apenas no nível federal. Os títulos do Tesouro são conhecidos, basicamente, como livres de risco. Eles são emitidos pelo governo dos EUA com pouquíssima chance de inadimplência.

Títulos Bancários/ Emissões Bancárias

São dívidas emitidas por instituições financeiras (bancos) para captar recursos e investir na operação bancária. Quem adquire um título bancário, empresta seu capital a um banco por um prazo (operação possui um vencimento) a uma remuneração predeterminada. Alguns exemplos de operações bancárias são: CDB, LCI, LCA e LC.

Títulos de Crédito Privado

São dívidas emitidas por empresas para captar dinheiro junto ao público visando a obtenção

de recursos para os seus projetos. Quem adquire um título de crédito privado empresta seu capital à uma empresa por um prazo (operação possui um vencimento) e remuneração predeterminada.

U

Underweight

Recomendação de analistas indicando que o investidor deve reduzir a sua posição em uma ação. Representa um baixo potencial de valorização do ativo em questão, o que o torna pouco atraente.

Underwriting

Também chamada de subscrição, consiste na captação de recursos via emissão de ações. Nela, os bancos intermediam o lançamento e distribuição dos ativos para sua negociação no mercado de capitais.

V

VGBL – Vida Gerador de Benefício Livre

O VGBL é uma das modalidades de previdência privada no Brasil. Ele objetiva a acumulação de recursos ao longo do tempo, para complementar sua aposentadoria do INSS.

Indicado para quem faz declaração simplificada do IR. Não possui come cotas. Imposto incide apenas sobre a rentabilidade do produto.

VM/PL

Valor de mercado / Patrimônio Líquido. O valor de mercado representa o valor que o mercado atribui à um determinado produto ou serviço, enquanto o patrimônio líquido é o valor que os acionistas têm na empresa em um determinado momento (ativo – passivo).

Vacância Anunciada

Para fundos imobiliários, a taxa de vacância considera as saídas de locatários anunciada através de fatos relevantes pelo administrador.

Vacância Financeira

Para fundos imobiliários, a vacância financeira refere-se a receita potencial que uma área não locada teria na receita do fundo considerando o último aluguel pago.

Vacância Física

Se refere ao que está vago, não está ocupado ou preenchido. Pode ser o tempo que algo ficou desocupado.

Valor de Mercado (VM)

Somatório de ações ou cotas de um determinado ativo de investimentos multiplicado pelo valor negociado em bolsa desses ativos.

Valuation

Avaliação de Empresas. É o processo de estimar quanto uma organização vale, determinando seu preço justo e o retorno de um investimento em suas ações. Existem diversas formas de avaliação do valor de uma empresa e, com base nelas, os analistas fazem recomendações de compra ou venda comparando-o com o preço atual das ações da empresa listada na bolsa.

Volatilidade

Variável que representa a intensidade e a frequência das alterações do valor de determinado ativo em um determinado período de tempo. Quando se diz que um ativo tem alta volatilidade, isso significa que seu preço oscila muito. A análise da volatilidade possibilita previsões para os preços daquele ativo, que permite compra ou venda do mesmo nos melhores momentos, criando ótimas oportunidades de investimento.

Volume Diário

Média diária, mensurada em reais (R$), de negociações de um determinado ativo no mercado financeiro.

W

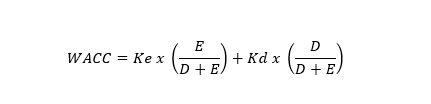

WACC

Custo médio ponderado de capital. Representa uma medida do custo de financiamento de uma empresa ou projeto. Todas as fontes de capital estão incluídas no cálculo do WACC, que é calculado através de uma fórmula.

WACC ou CMPC = Custo Médio Ponderado de Capital

Ke = Custo de capital aos acionistas

Kd = Custo da dívida

E = Total do patrimônio líquido (equity)

D = Total da dívida (debt)

Z

Z Spread

O Z spread ou o Zero-Volatility Spread é uma constante que torna o preço de um título equivalente ao valor presente dos seus fluxos de caixa quando acrescido ao rendimento em cada ponto na curva das taxas livres de risco.

�

Índice da Basiléia

Ferramenta usada para se medir o risco de um banco quebrar ao longo do tempo, permitindo que o investidor tenha uma visão mais clara dos riscos que estará correndo ao colocar seu dinheiro em uma instituição. Ele representa a porcentagem de dinheiro aplicado no banco que deve ser retido no mesmo, não podendo ser emprestado. No Brasil, exige-se das instituições financeiras um índice mínimo de 11%. Quanto maior a instituição, menores as chances de a mesma quebrar.